各期限美债收益率曲线同时倒挂 华尔街激辩衰退是否将至

3月非农报告出炉,失业率和时薪增速抢眼,强化市场对“更鹰派”美联储的押注,债市出现多条收益率曲线倒挂的“盛况”,2/10年期、5/10年期、2/30年期美债利差同时反转。

其中,2/30年期美债收益率周五发生倒挂,为2007年以来的首次;5/10年期美债收益率本周一出现自2006年以来的首次反转,周五维持倒挂态势;2/10年期关键美债收益率本周四发生倒挂,为2019年8月以来的首次,周五同样再度倒挂。

截止今晨7时,2年期美债收益率升至2.462%,日高为2.471%;5年期美债收益率报2.565%,10年期美债收益率为2.39%,30年期美债收益率报2.435%,日低为2.415%。

非农报告强化美联储鹰派立场

当地时间4月1日,美国劳工部公布最新非农就业报告,3月季调后非农就业人口增加43.1万人,尽管低于预期值49万人,但1月和2月数值均获上修,今年一季度,美国合共新增岗位168.5万个;3月失业率由2月的3.8%进一步降至3.6%,续刷2020年2月以来的新低;劳动参与率升至2020年3月以来新高62.4%;时薪环比增长0.4%,年率为5.6%,创2020年5月以来最大同比增幅,前值为5.2%,该指标于2020年4月创下历史新高8.2%。

分析人士点评称,上述数据刻画出劳动力市场仍然保持强劲,同时薪资压力不减,“通胀预期-薪资”螺旋上升正在逐步酝酿。结合3月31日发布的最新通胀数据,种种迹象显示通胀正愈演愈烈,意味着美联储货币政策正受到前所未有的紧缩压力。

本周四,美国商务部公布最新数据,美联储青睐的通胀指标,剔除食品和能源价格的核心PCE物价指数2月同比上涨5.4%,是1983年以来的最高水平,美联储政策目标为2%;2月PCE年率为6.4%,是1982年以来的最高水平。

稳健的就业市场和飙升的时薪增速,给予美联储更加激进的理由,加息预期升温。蒙特利尔银行美国利率策略主管林根(Ian Lyngen)对第一财经记者表示,总体而言,最新就业报告与市场共识高度一致,巩固了美联储在5月加息50个基点的概率。券商OANDA高级市场分析师莫亚(Edward Moya)周五盘中接受第一财经记者访问时预计,美联储将在加息周期的初期采取更加积极的紧缩措施,但到夏季时,政策力度将有所减弱。

芝商所利率观察工具显示,交易员预计美联储在5月加息50个基点至0.75%-1.00%区间的概率为73.3%,加息25个基点的概率为26.7%。

倒挂指向衰退,到底靠谱吗?

从历史上来看,收益率曲线倒挂通常被视为衰退领先指标,预示陷入衰退的概率加大,一时间,美国衰退担忧四起。不过,上述指标能否准确判断衰退,华尔街仍存争议,可以肯定的是,倒挂至少需要在相当长的一段时间内保持反转,才能成为衰退的有效预警。

据投资公司BespokeInvestment Group的测算,当收益率曲线倒挂时,第二年某个时候出现衰退的可能性超过三分之二,未来两年发生衰退的概率超过98%。

基于目前的美国基本面,莫亚并不认同上述说法。“疫情期间美国祭出的无限量宽和财政刺激,仍能在未来几年发挥作用,维持美国经济正常运转,除非美联储政策出现失误,否则今明两年不太可能陷入衰退。只是,2/10年期美债收益率曲线显示,未来复苏之路举步维艰,特别是当通胀压力延续至夏季之后,衰退风险恐将上升,但未至于实际发生。要回答通胀还将高烧多久,我们需要知道乌克兰局势多久才会明朗化。”莫亚告诉第一财经记者。

中金于本周四发表最新报告,称自上世纪80年代以来,单纯从统计上来讲,将倒挂作为经济衰退判断依据的命中率为60%(5次中的3次),更为准确的表述是,衰退前都有倒挂,但倒挂后未必有衰退。该行还指出,在作为领先指标判断衰退与否时,3月期与10年期相较于2年期与10年期收益率曲线更为贴切。

您可能也感兴趣:

为您推荐

港华智慧能源2021营业额增长34% 加速转型综合智慧能源方向

亚琦集团专注商贸物流十六载 携手央视 打造中国民族强品牌

聚合专业投资能力 引领财富价值创造 广发证券发布易淘金App10.0版本

排行

- 广安爱众股东大耀实业减持2415万股 价格区间为2.85-3.78元/股

- 山东矿机拟不超5600万元回购公司股份 维护广大投资者的利益

- 正泰电器拟不超20亿元回购公司股份 回购价格上限82.08元/股

- 联环药业控股股东联环集团增持285万股 耗资约2388.3万元

- 通达股份副总经理刘志坚增持1100股 增持金额5885元

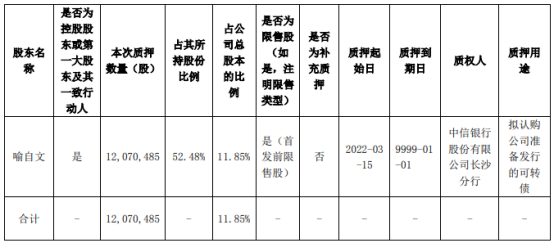

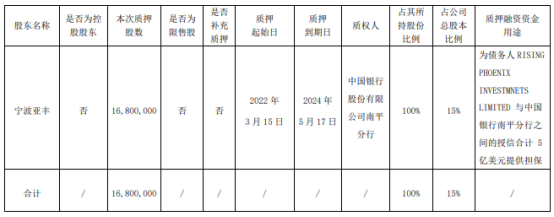

- 滨江集团控股股东滨江控股质押1.9亿股 占公司总股本比例的6.11%

- 双塔食品控股股东君兴农业质押1800万股 占公司总股本比例的1.45%

- 光线传媒控股股东光线控股质押5050万股 占公司总股本比例的1.72%

- 绿地控股第一大股东格林兰质押2.5亿股 占公司总股本比例的1.96%

- 综艺股份实际控制人昝圣达质押3000万股 占公司总股本比例的2.31%

精彩推送

- 各期限美债收益率曲线同时倒挂 华尔街激辩衰退是否将至

- 外卖小哥拿了就走看都不看 北京一美食广场仍在无封签外送

- 国网庆阳供电公司开展达标创优巩固提升工程专项攻坚行动

- 敦煌:一线监督为企业复工复产按下“加速键”

- 商投集团携手金川集团共赴“淘金”之旅

- 国网陇南供电公司开展“清明祭奠英烈”主题活动

- 多家企业现金分红率超40% 北交所上市公司积极派红包回报股东

- 定西农民张守德:“电力帮扶让我家脱了贫”

- 国家医保局:新冠疫苗支出费用在医保基金可承受范围

- 五部门共同启动汽车安全沙盒监管试点工作

- 行业两轮洗牌后十荟团濒临出局 社区团购走向何方?

- 起底辟谷培训班:练功代替吃饭 点穴针灸治百病

- 有公司收费提供“新闻维权”?别信这个邪 它就是发帖

- 乐见“平替”成热门

- 国际油价1日下跌 收于每桶99.27美元

- 新规落地,您的外卖“上锁”了吗

- 首份电子“国家标准物质定级证书”出炉

- 非农数据不及预期美股微涨 美油周跌13%失守100美元关口

- 今年全国能源产量达44.1亿吨标准煤左右

- 北京开展氢能全场景示范应用 推动建设京津冀燃料电池汽车货...

- 浙江:增值税留抵退税新政落地 将惠及近20万户企业

- 中国楼市冷热交织 房地产“小阳春”缺席

- 浙江抢抓RCEP机遇 前2月享受关税减让超2600万元

- 中国企业参建孟加拉国最大规模的现代化大型污水处理厂投运

- 中国科大在新一代神威超算平台填补多项大气数值模拟空白

- 人民财评:用治理升级护航消费升级

- 甘肃一季度启动25个高速公路项目 加快推动“县县通高速”

- 德勤:2022年首季上海证券交易所成为全球最大新股上市地

- 香港恒生指数全周升逾3% 专家料仍有反弹空间

- 建业集团“去库存” 万达将全面接管建业地产商业项目运营

- 云南下达支持小微企业留抵退税专项资金186.92亿元

- 中国五部门联合推进汽车安全沙盒监管

- 德勤:上交所首季度融资额问鼎全球 全年或有20家SPAC完成香港上市

- 武汉市166个湖泊中劣Ⅴ类湖泊全面清零

- 上海保险业为医护人员提供1500亿元风险保障

- 新疆霍尔果斯首发跨境电商专列

- 中国首座百万千瓦级水电站53年节约燃煤逾9000万吨

- 上交所:本周密切监控退市新亿退市整理期交易情况

- 4月1日晚间上市公司利好消息一览(附名单)

- 邮储银行崇信县支行联合烟草专卖局开展主题党日活动

- 永登县红城镇田间春耕忙

- 生产代工常年打折 暇步士和哈吉斯童装何以撑起中高端?

- 兰州市城关区税务局拉开税收宣传月序幕

- Piacontact中途改规则 美瞳不那么“美”

- 一季度中国百城新房价格累计涨0.06% 系近七年同期最低

- 银保监会征求意见:优化银行发行债券审批范围和机制

- 证券板块涨1.52% 方正证券涨5.93%居首

- 锂电池板块涨0.01% 国民技术涨7.09%居首

- 邮储银行张掖市分行出实招助力乡村振兴

- 行业观察|定增潮、国资化 风电企业“深挖墙、广积粮” 迎接...

- 旅游、酒店股大涨 困境反转概念获市场热捧 还有哪些修复方...

- 江苏发布一季度投诉及舆情热点

- 邮储银行甘南州分行向一线防疫人员捐赠物资

- 半导体板块涨0.08% 复旦微电涨16.92%居首

- 北京3481个村实现清洁取暖 “十四五”时期推进山区村庄煤改电

- 专家:鼓励探索多种技术路线 促进氢能产业高质量发展

- IMF高官:对俄制裁削弱美元地位

- 3月份我国非制造业商务活动指数为48.4%

- 北京累计建成充电桩25.6万个 到2025年力争达70万个

- 云南女农户凌晨4点采香椿,淘菜菜36小时冷链配送农田直达餐桌

- 中复神鹰生产线投建“吞金”近18亿元 二股东长袖善舞上下游通吃

- 探索家庭常态化防疫 北京同心公益基金会中医专家在行动

- 长江源上游主要水源地首次拍摄到猞猁活动

- “暖核一号”核能供暖首季提供清洁热量200万吉焦

- 天津增值税留抵退税新政 将为市场主体新增数百亿现金流

- 港股恒指小幅收涨 航运股走高

- 北向资金全天净买入44.21亿元

- 恒普科技:主营金属注射成形设备 细分领域“隐形龙头”

- 酒钢集团筑鼎公司成功研发新型轻钢龙骨成品墙板

- 武威凉州发展街小学开展“厉行节约、制止餐饮浪费”主题演讲比赛

- 公航旅集团武九高速:大抓项目建设力保通车71公里

- 兰州城关区拱星墩街道:齐心协力 共战疫情

- 甘肃交通职业技术学院多举措全方位做好学生心理疏导工作

- 67家上市公司盘后披露2021年年报 航天长峰EPS超出星矿一致预...

- 股市早8点丨有六条利好苦撑大盘

- 4月首批券商金股来了!猪肉股再度现身榜单 投资双主线提前看

- 深交所发布上市公司破产重整等事项监管指引

- 官网弃用后被抢注改为视频网站 多家中小企业接连惹上影视版...

- 恶意广告推送、违规收集个人信息 警惕手机软件里的“内鬼”

- 越来越多的年轻人关注养老 适老化产业或将成为新风口

- 宽严相济,明起交通违法记分调整

- 别让驾驶证买分卖分“谋财害命”

- 异地工作,住房公积金怎么办?

- “恭喜顺利毕业”?请给被辞者体面和尊重

- 百强房企业绩腰斩、百城二手房价止跌,你关心的楼市消息都在这

- 天津出台十五条措施助企纾困支持市场主体发展

- 美元霸权地位松动,外汇储备安全成各国头号考量

- 上海东方公证处应对突发疫情有预案

- 国有六大行去年日均净赚34.86亿元 净利润双位数增长

- 辽宁省下达小微企业留抵退税中央财政补助资金56.41亿元

- 湖北:不断优化营商环境

- 山西太原:税惠春风吹暖三农“一池春水”

- 青海抢救性收集古老地方品种和珍稀濒危野生植物种质资源870份

- 德国DAX指数、法国CAC40指数跌幅扩大至1%

- 新消费日报 | 字节跳动广告业务下滑 抖音电商业务持续增长...

- 第十次中欧能源对话召开

- 超200万人“区块链摇号”买茅台 网友:中签率堪比中彩

- 植脂末企业佳禾食品称是蜜雪冰城核心供应商

- 上交所:上市公司实施预重整、重整、和解、破产清算期间原则...

- 酒企晒2021成绩单:谁才是“绩优生”?

营业执照公示信息

营业执照公示信息