“慧畜贷”+“活畜管理云平台”:海南破解畜牧企业融资难

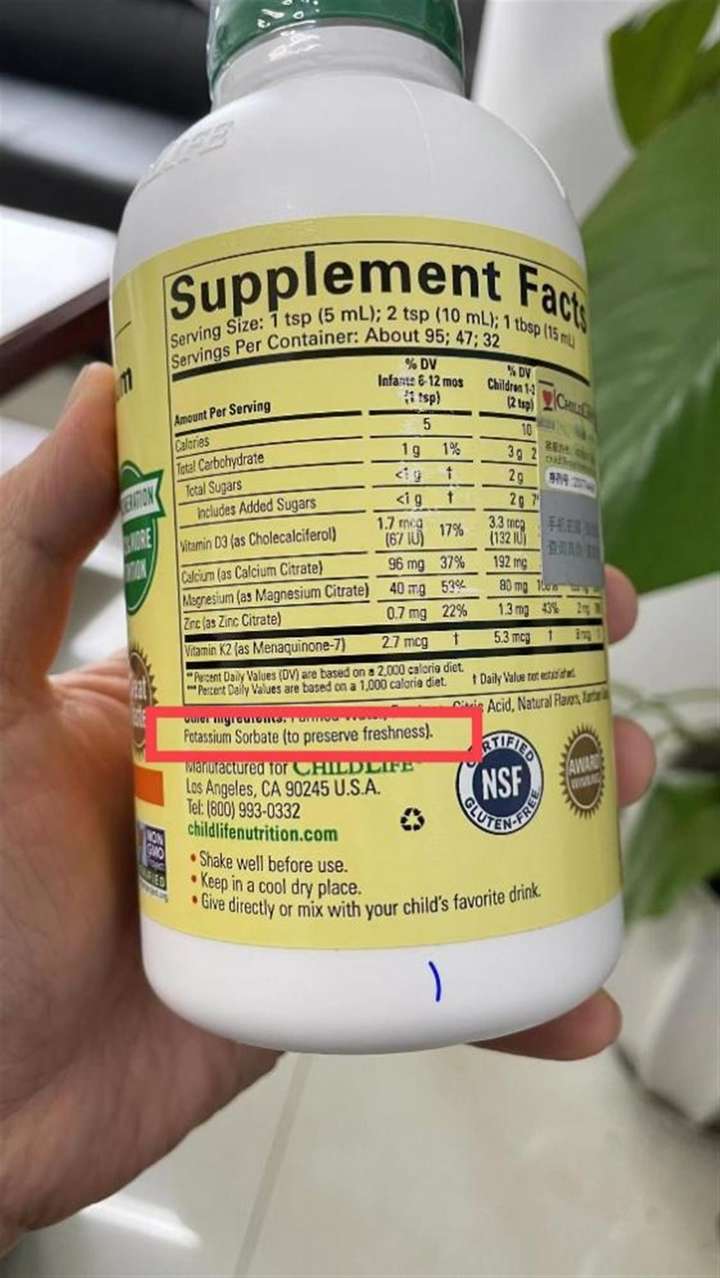

(资料图片仅供参考)

(资料图片仅供参考)

中新网海口5月25日电(记者 王晓斌)中国银行海南省分行(简称“海南中行”)普惠金融“慧畜贷”25日在海口发布。主要以活畜动物资产作为抵押主体,“慧畜贷”客户最高可贷款人民币1000万元。针对活畜抵押资产安全难题,中国移动通信集团海南有限公司(简称“海南移动”)开发活畜管理云平台并投入商用,助力“慧畜贷”业务全面推广。

据介绍,当前活畜抵押贷款业务尚属蓝海市场,前景辽阔。作为海南省“五大金融”典型案例的“慧畜贷”是海南中行依托农业农村信息化建设及相关经营主体信息共享机制,为支持活畜养殖客户生产经营提供的贷款。

海南省内注册的,从事活畜育种、养殖、屠宰、批发零售的小微企业,农业合作社、农业社会化服务组织及其他涉农主体,可用活畜动物资产作为抵押主体,向海南中行申请经营类贷款。海南中行根据实际情况审批贷款额度,个人客户贷款额度最高可达人民币500万元;企业客户贷款额度可达人民币1000万元。

“开发‘慧畜贷’主要是基于市场需求。但考虑到畜牧企业资产主要是生物资产,以传统的方式,由于无法实时对活畜进行监控,无法实现有效抵质押。”海南中行普惠金融事业部总经理李唐瑜介绍,海南中行与海南移动联手,利用物联网技术突破了活畜养殖企业担保的瓶颈,有效解决了活畜养殖企业融资难的问题。

已经交付商用的“海南移动活畜管理云平台”,借助人工智能、大数据、5G专网等技术,针对银行业务监管需求以及养殖企业的实际场景,开发活畜轨迹定位、生命体征检测、智能盘点、数据采集等监测功能。通过该平台,各方可以实时掌握活畜的地理位置和生理状态等信息,确保活畜抵押资产安全。

澄迈慧牛种养农民专业合作社(简称“慧牛合作社”)获得了海南省首笔“活牛抵押”贷款。慧牛合作社负责人蔡於旭说,慧牛合作社是一家专业从事黄牛养殖的合作社。苦于无实物抵押,难以传统方式取得银行融资贷款扩大规模。通过海南省农业农村厅引荐,合作社以活牛抵押的融资方式,成功获得200万元流动资金贷款,并作为首批用户进驻“海南移动活畜管理云平台”,实现活畜资产智慧化在线管理。(完)

标签:

您可能也感兴趣:

为您推荐

秘伴裤:全国招商伙伴进行中【导师对接】

企业如何做软文营销? 软文营销的形式有哪些?

艾诗摩尔射频健发梳:到底谁在收割"智商税"

排行

精彩推送

- “慧畜贷”+“活畜管理云平台”:海南破解畜牧企业融资难

- 抖音联合科普中国等发起青少年科普创作计划 共建青少年模式...

- 甘肃省中医院西北区域中医医疗中心建设项目顺利封顶

- 兴业银行兰州分行开展反假货币宣传活动

- 邮储银行创新推出“智慧租赁云平台” 提供租赁行业全流程综...

- 每日视点!瓜州:“小叮嘱”守护“大安全”

- 属鼠的人养什么宠物最合适(属鼠的人适合养什么宠物)

- 国网甘肃数字化事业部:实物资源多维精益管理助力业财融合“...

- 新能源汽车销量大增,动力电池退役后怎么办?

- 微动态丨国泰航空澄清:“空中服务员工会”不代表国泰

- 加强“碳”领域合作 蒙鄂共绘绿色边疆_新资讯

- 侨乡泉州开通首条中东外贸集装箱航线 环球热资讯

- AI虚构“小作文”引发科大讯飞股价闪崩 公司回应-焦点消息

- 书写“技能甘肃”的精彩答卷——世行职教项目推动甘肃职业教...

- 国网庆阳供电公司:“电碳”赋能“东数西算”工程建设加速推进

- 国网庆阳供电公司:推进数字化智能化提高智能运检水平

- 国网庆阳供电公司:基建管理水平实现新突破

- 环球播报:为这件大事 浙江百万家庭动感热舞

- 焦点消息!6月1日起,四川天府新区这些道路机动车禁停

- 618大促预售启动 主打“降价”不“烧脑”-焦点短讯

- 聚焦养老服务 法方将继续实施贵州养老服务体系发展技术援助

- 每日热文:无需首付还能倒拿50万装修款……“负首付”买房靠...

- 【高质量发展调研行】风味之中有“玄机”:复合调味料何以“...

- 国泰航空:网传英文内部信件相关信息为伪造,不属实-全球观焦点

- 天天讯息:世乒赛国乒混双会师决赛在望,林诗栋/蒯曼今晚将迎...

- 动态:网购一支口红,包装盒大到能装下一双鞋

- 视焦点讯!被长城汽车公开举报后,比亚迪回应!

- 一季度汽车消费洞察,成都人民最爱大众品牌_实时焦点

- 大抓经济 勇争一流 | 环翠区:“山花造”亮相中国—中亚峰...

- 无人驾驶插秧机、精选杂交品种……各地抢抓农时有妙招 当前动态

- 灌溉任务完成!山西省最大自流灌区40多万亩农田进入播种期

- 每日视点!数字技术,赋能千行百业(大数据观察)

- 光荣谱华章 助力中国梦,“光助公益品牌”揭牌仪式在京举行

- 西藏拉日铁路运送旅客超千万人次 日喀则站开展服务培训-环球...

- 齐鲁大地国台酒持续热销,一线调研寻找背后缘由-全球时讯

- 张家川县税务局:巾帼税务蓝 服务绽芳华

- 科技活动周 兰州市城关区科普进农村-每日头条

- 兰州高新区企业参与联合研制的疫苗取得重大进展

- 国网甘肃省电力公司党校(培训中心)举办2023年保密管理专业...

- 世界新动态:哈密-重庆±800千伏特高压直流工程(甘肃段)光...

- 《原神》琉金之章拾星之旅触发攻略_看热讯

- 精选!从1到10 科研成果产业化的鸿沟如何跨越?

- 多家外国商会持续看好中国经济发展前景

- 信维通信:5月24日获融资买入1751.84万元,占当日流入资金比...

- 出险房企深陷清盘拉锯战,偿债方案是“破题”关键?_热议

- 外航营收创新高 国内航空扭亏在路上

- 吴易昺晋级日内瓦网球公开赛八强

- 天天热点评!一天三次道歉解雇涉事空乘,近七成营收靠中国的...

- 多地一季度出生人口下降,部分城市反弹 ,贵阳增长超一成 ...

- 世界实时:多措并举推动新能源汽车下乡

- 以智能家居打造智慧生活(微观) 天天微动态

- 全球热资讯!5月24日晚间沪深上市公司重大事项公告最新快递

- 股市早8点丨还会有一个衰竭性缺口 环球消息

- 【焦点热闻】睡前晚安一句话正能量 睡前晚安一句话正能量简...

- 全球头条:第60届“国际显示周”在美国洛杉矶举行

- 有明杂柑(关于有明杂柑介绍) 天天要闻

- 世界热点!广东高考时间为3天 广东高考几天

- 18888元求购一张票,五月天演唱会“黄牛”票价又涨回去了?

- 成功破解硅片“力学短板” 中国科学家实现柔性太阳电池制造

- 饥荒木炭代码多少 饥荒木炭代码_天天速讯

- 每天“带薪拉屎”3-6小时被公司开除 员工不服 打官司打到高...

- 中汽协呼吁继续出台促消费政策 激发市场活力

- 提升师德修养 塑造高素质专业化创新型教师队伍

- 电风扇转速控制原理_电风扇转速变慢的原因

- 奶茶好喝让人欲罢不能,这三个问题你了解吗?

- 19岁男子驾车冲撞白宫外护栏 威胁“杀死美国总统”-全球微资讯

- 天天讯息:清风头条|保靖县:让“花交村”盛开“清廉花”

- 全球微速讯:老龄产业发展论坛:老龄产业也是“金山银山” ...

- 天天即时:力破充电难题!新能源汽车下乡迎利好,多车企闻风而动

- 美中贸易全国委员会会长:健康平衡的美中经贸关系符合双方利益

- 天津:全力推进邮轮复航 推动邮轮经济发展

- 世界观速讯丨云南启动户外运动产业发展三年行动 力争2025年...

- 天天速讯:宁夏银川:聚力葡萄酒+文旅发展 绽放“紫色奇迹”

- 每日视讯:金立群:应为国际金融机构创建制度化论坛

- 第五届中国国际茶叶博览会闭幕 茶叶现场交易量116.13吨_世界简讯

- iphone4 ios4(iphone4 ios5)

- 数字科技助力苏区发展 江西54个苏区县GDP十年翻番 每日快讯

- 2023北京国际电视技术研讨会举行 世界热讯

- 成子湖“生态岛”,成鸟类通行途中“服务区”

- 重庆普惠金融服务平台“渝普金链”正式上线

- 数字普惠金融“江西样本”:水果产业插上数字翅膀|环球短讯

- 全球通讯!西门子在华首个人工智能共创实验室于苏州启用

- 强达电路:数项专利发明申请遭驳回 关联方的“自家人”或布...

- 德州扒鸡:向外扩张却遇子公司亏损窘境 多次超标排放内控或...

- 每日快播:立法法修正草案提请二审 明确坚持科学立法民主立...

- 当前观点:黑龙江省地理标志农产品达168个 5个纳入《中欧地...

- 北京创新居家养老服务模式 普惠型养老服务“搬”至家中 当前聚焦

- 如何推动饮料纸基复合包装循环可持续发展?业内专家建言献策...

- 上海举办首期中小企业知识产权首席运营官培训班 拟培养一批...

- 非对角线设计!曝苹果iPhone 16相机采用垂直对齐布局

- 180亿牛股一字跌停!收购突然终止,8万股民懵了 天天看点

- 辽宁省印发《提标通知》提高困难群众最低生活保障水平

- 北京今年首次向民间资本推介149个项目 总投资超千亿元

- 广西2023年计划新改建农村公路超6300公里_快讯

- 每日聚焦:青海玉树:“以税控污” 守护三江源碧水蓝天

- 60余名德国企业家赴赣觅商机 投资合同总金额逾2亿美元 天天观焦点

- 靖远县第四届文冠果赏花活动开幕_天天滚动

- 硅料供给与需求出现错位,价格大降利好产业链下游企业-环球时讯

- 全球头条:国家邮政局发通知 要求扎实开展平安寄递专项行动

- 中老铁路旅客发送量破1600万人次

今日要闻

- 电子连接器概念领涨股是那只?12月6日意华股份股价是多少?

- 实体经济概念共有几只个股?12月5日远大控股市盈率为25.02

- 出租汽车板块领涨股是哪只?12月5日菱电电控股价是多少?

- 医药批发概念领涨股是那只?12月5日益丰药房股票行情怎么样?

- 铁塔概念股股票行情怎么样?12月1日汇金通市值36.83亿元

- 分子筛概念股股票行情怎么样?12月1日兄弟科技股价是多少?

- 养老保险概念股领涨股是那只?12月1日仙琚制药股价是多少?

- 气动汽车板块那只股票领涨?11月30日中通客车股价多少?

- 医废处理概念版块领涨股是那只?11月30日华康医疗市盈率为49.09

- 宁德时代概念板块领涨股是那只?11月30日杰普特股票行情怎么样?

营业执照公示信息

营业执照公示信息