美联储加息落地,对A股、港股影响几何?

中新经纬3月17日电 (高铂宁 马静)北京时间3月17日凌晨,美联储宣布上调利率目标区间25个基点为0.25%至0.5%,符合市场预期。这是美联储自2018年12月以来首次加息。此外,点阵图显示,美联储官员预计2022年内还将加息6次,2023年加息3次。

利率决策出炉后,美国股市反弹并大幅收高。17日,A股亦单边放量上行,截至收盘,上证指数收涨1.4%,收复3200点;创业板指涨2.87%,收复2700点。

对A股影响有限

美联储“鹰”声再起,其加息节奏是否会引起资金外流中国,影响国内货币政策及股市表现?多位受访专家对中新经纬表示,美联储本轮加息的核心目标是遏制其国内通货膨胀,短期内对于A股不会形成很大冲击。申万宏源首席宏观分析师秦泰告诉中新经纬,本轮恶性通胀倒逼美联储实施较市场预期更加果决严厉的紧缩措施,通过明显遏制过热的需求,打断“薪资—通胀预期—未来通胀”的自我实现螺旋,才有望令美国经济在更长的时间维度上重回正轨。

工银国际首席经济学家程实对中新经纬表示,一般来说,美联储加息对全球股市会有一定的估值冲击,在债券市场,会影响收益率曲线的位置和形状;在外汇市场,则表现为美元的币值被强化。但目前来看,“由于这些影响此前已有充分预期,同时在今年以来的全球资产表现中已经有所显现,所以加息之后整个金融市场的反应会比较平淡。”

中银证券全球首席经济学家管涛也表示,可以说此次美联储加息期待已久的“靴子落地”,但是市场此前已经在一定程度上提前消化了加息预期。从隔夜美股三大股指的大涨,到17日A股的放量上行,都可以看出,市场实际上充分吸收消化了美联储加息的影响。“市场通常是‘买消息、卖兑现’。因为美联储事前和市场进行了充分的沟通,所以(利率决策)对于市场的影响已经提前有所反映。”

国海证券首席经济学家陈洪斌也认为,美联储加息对近期市场不会有实质性影响,而更多是情绪化影响。陈洪斌告诉中新经纬,机构对加息早有预期,且已完成相应的交易。“正常的美联储升息交易是在两次预期下完成定价,第一次是宽松结束期,边际再无余量;第二次是有升息预期时。最早在2020年10月-11月,即美联储量化宽松的末期,已有一批机构投资者开始反向交易,A股则是在2021年2月末至3月初。”

交银国际董事总经理、首席策略师洪灝对中新经纬表示,目前来看,A股和港股史诗级别的反弹,与金融委及四部门发声相关,而美联储加息对于A股市场情绪的调动没有太大作用。程实则表示,从上市公司的来源和标价货币等方面来看,美联储加息对A股的直接影响较小,而对港股的影响更大。一方面,由于港股用港币标价,跟美元挂钩,会受益于美元升值。另一方面,由于港股的底层资产是中国企业,而中国经济韧性的反应会给其提供支撑。“历史数据表明,在美联储加息周期里,港股一般会表现不错。”程实说。

也有专家认为,尽管美联储加息周期对A股市场走势的影响有限,但是从中长期看,中美经济基本面及其走势差异可能导致A股市场获得机遇。植信投资研究院资深研究员张秉文对中新经纬表示,在抑制通胀的同时,美联储加息政策也给美国经济复苏进程增加了更多的不确定性,或导致经济增长承受压力。相比之下,中国财政政策积极、货币政策偏松的目的在于夯实经济基本面,促进经济持续稳健增长;兼之A股估值偏低,A股市场有望在全球资本的关注下发挥出更大的增长潜力。

全球资产如何走?

管涛认为,对于美联储加息后续的传导路径,需要继续关注未来的美联储加息进程和节奏。陈洪斌也表示,“现在需要考虑的是未来一段时间美联储的货币政策是否会有调整。”陈洪斌称,最近一段时间的调整基本已经到位,接下来市场或许会因“美联储加息不及预期”而有所修复。“美联储加息,相应的高估值成长型板块受到较大压制,钢铁、煤炭、石油、化工等周期股可能会涨势更明显。但是,如果俄乌冲突缓和,或通货膨胀从顶部快速回落,出现顶部震荡情形,市场或会对美联储的加息来一波反向交易。那么在全球范围内,无论是A股还是美股,成长型的科技股行情可能会更好。”

程实也强调,接下来对市场影响最大的或是美联储未来将如何缩表。他表示,本次美联储常规加息25个基点,是稳定市场紧张情绪的稳健做法,但考虑到短中期地缘风险对广泛通胀压力的进一步传导,未来美联储或将把抑制高通胀摆在更加优先的位置,持续加息配合提前缩表的“量价组合”或将成为其未来应对高通胀压力的常态化工具。

对于部分市场声音担忧“央行跟随式加息”,管涛表示,这属于极小概率事件。“除非国内出现物价上涨、经济过热的趋势,央行可能会考虑加息。但如果中国经济仍面临下行压力,物价仍然比较温和,那么中国的货币政策仍然会坚持‘以我为主’。”此外,管涛还提到,中美货币政策分化与利差收敛或对汇率产生回调的压力,但是恰恰是人民币汇率的双向浮动有助于吸收来自内部和外部的冲击。秦泰也认为,中美货币周期分化程度小于上轮、中国出口产业链的良好韧性、2015年以后中国企业谨慎的境外融资活动三大差异因素或令2022年国际收支流出情况好于2015-2016年,中国被动紧缩的必要性并不强。

而从资产配置的角度,多位专家提出,在现行全球通货膨胀形势下,叠加美联储货币政策正常化进程的持续推进,下一步黄金作为对冲资产的价值将会提升。国金证券首席经济学家赵伟告诉中新经纬,对全球通胀形势及政策正常化的定价不足,仍将是影响全球资产定价的重要因素。美联储加息预期已有较大程度消化,但对缩表影响的消化仍然不足,全球资本市场中短期或延续高波动,黄金配置价值凸显。植信投资研究院研究员马吟辰也表示,疫情对经济的反复冲击以及俄乌局势外溢的风险将使得避险资金进一步涌入黄金市场,而处于高位的通胀则是较为持续的影响因素,会为黄金价格提供长期的支撑。此外,实物黄金需求也将在底部为黄金市场提供稳固支撑。因此,马吟辰建议稳健型投资者可在长期投资组合中配置一定比例的黄金。(中新经纬APP)

(文中观点仅供参考,不构成投资建议,投资有风险,入市需谨慎。)

您可能也感兴趣:

为您推荐

亚琦集团专注商贸物流十六载 携手央视 打造中国民族强品牌

聚合专业投资能力 引领财富价值创造 广发证券发布易淘金App10.0版本

康师傅“急难救助车” 救灾一线一碗热面暖人心

排行

- 广安爱众股东大耀实业减持2415万股 价格区间为2.85-3.78元/股

- 山东矿机拟不超5600万元回购公司股份 维护广大投资者的利益

- 正泰电器拟不超20亿元回购公司股份 回购价格上限82.08元/股

- 联环药业控股股东联环集团增持285万股 耗资约2388.3万元

- 通达股份副总经理刘志坚增持1100股 增持金额5885元

- 滨江集团控股股东滨江控股质押1.9亿股 占公司总股本比例的6.11%

- 双塔食品控股股东君兴农业质押1800万股 占公司总股本比例的1.45%

- 光线传媒控股股东光线控股质押5050万股 占公司总股本比例的1.72%

- 绿地控股第一大股东格林兰质押2.5亿股 占公司总股本比例的1.96%

- 综艺股份实际控制人昝圣达质押3000万股 占公司总股本比例的2.31%

精彩推送

- 美联储加息落地,对A股、港股影响几何?

- 光刻胶概念股爆发!半导体行业景气共振 经营数据迎开门红 ...

- 北交所:免收近期受疫情影响地区上市公司2022年相关费用

- 全国股转公司:决定免收注册地在深圳、内蒙古等地挂牌公司202...

- 新招实招 确保惠企政策举措落地生效

- 力度空前 从国家到地方助企政策精准度高

- 沪指站上3200点 创指涨近3%

- 重金收购SQM背负巨额债务?天齐锂业再冲港股只为还债?

- 元宇宙新鲜事|平治信息计划成立元宇宙联合实验室 雷蛇将探...

- 传统制造企业“老树发新芽” 工业互联网平台助力中小企业数...

- 用死鱼冒充活鱼?“叮咚买菜”被约谈并立案调查

- 多家药企回应市场传言 股价一度触及涨停

- 中概股集体狂飙、A股继续反弹 有股民灵魂拷问:为何我割肉后...

- 海关总署对巴基斯坦2家企业采取紧急预防性措施

- “酒钢造”热轧卷板批量供货西藏重点水利工程

- 重庆:城开高速东河1号特大桥左幅连续刚构合龙

- 邮储银行白银市分行线上开展“3·15”征信宣传

- 邮储银行金昌市分行:金融活水浇灌养殖业快速发展

- 甘肃这些职业院校跃居2022“金平果排行榜”

- 发改委:扩大第二轮土地承包到期后再延长30年试点范围

- 奈雪的茶大幅降价10元,奶茶要告别30元时代?

- 证券板块跌0.47% 国盛金控涨10.02%居首

- 邮储银行靖远县支行送消保知识进校园

- “大唐贡茶”陆续开采 茶旅“融活”千年文化

- 银行板块涨0.28% 招商银行涨4.53%居首

- 兰州市安宁区筑牢物流防疫屏障

- 中油运输西北石化分公司全力保障兰州石化原料供应

- 商务部:中方将与俄罗斯和乌克兰开展正常经贸合作

- 兰州交大:师生同心共筑防“疫”长城

- 变味儿的直播抽奖游戏:刷礼物博大奖,有人“输”了上百万

- 商务部:我国消费市场呈现稳步恢复态势

- 敦煌:全力护航春耕生产

- 福州加快构建“对台门户”

- 商务部:中欧贸易继续保持良好发展势头

- 兰州红古区交通项目复工开建

- 首家欧盟银行接入北京证券交易所

- 兰州红古矿区街道开展牛肉拉面培训宣传活动

- 台湾居民申办个体工商户新政策出台 力促两岸融合发展

- 商务部:美方应立即停止对中国企业的无理打压

- 武威市文旅局检查全市文旅行业疫情防控工作

- 兰州永登县“五个到位”做好森林草原防火工作

- 和信投顾:指数连续反弹 两大方向成市场反弹主力

- 天津积极推进区域性股权市场制度和业务创新试点工作

- 兰州职业技术学院:“云”端守护 “课”不容缓

- 新疆一季度复工开工重点项目4467个 总投资1.75万亿元

- 厨电加持航天科技 方太诠释中国厨电科技自信

- 最猛10倍!这些个股2022一季度业绩至少翻倍(名单)

- 电子身份证概念股再度走强

- 国网庆阳供电公司:“无人机”巡视护航农村电网安全

- 北向资金全天净买入53.65亿元

- 年度业绩超预期 归创通桥-B(2190.HK)反弹约9%

- (删)张锦刚副省长深入省联社调研指导工作

- 陇东学院召开2022年申硕工作第一次联席会议

- 商品变盲盒一切似乎变了味 管管越来越不像话的盲盒

- 骚扰电话口碑营销等骗局被揭穿之后 变个花样毫不收敛

- 视频|兰州市榆中县蔬菜育苗定植双忙

- 沪深两市成交额连续第3个交易日突破1万亿元

- 电商平台“逗你玩”:本想赚点小钱 却陷入连环套

- 如何让职业教育真正叫好又叫座

- 年内超666亿元资金抄底ETF 市场调整多只同类产品净值跌破0.5元

- 中国结算调低股票类业务结算备付金缴纳比例 有望释放资金近4...

- 陇东学院领导检查校园疫情防控工作

- 限制商品过度包装国标面临修改 月饼粽子包装迎“大考”

- 国网陇南武都供电公司开展“3·15”进社区便民服务活动

- 恒生医疗ETF连续两日涨停,涨幅位居港股场内ETF第一

- 老坛酸菜制品曝出老问题 企业标准与监管同等重要

- 男运营娇滴滴喊“老公”:精密“算法”与粗暴“算计”的合谋

- 天下秀TopHolder成为微博官方数字藏品合作伙伴,为创作者提供...

- 新冠药概念股继续走强 港股复星医药拉升涨超18%

- 吉林省:当前诊疗方案采用《新型冠状病毒肺炎诊疗方案(试行...

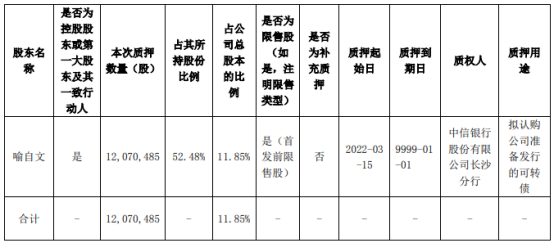

- 湘佳股份:实控人喻自文质押1207.05万股用于拟认购可转债

- “20世茂G1”盘中临时停牌

- 2022胡润全球富豪榜:印度穆克什·安巴尼取代钟睒睒问鼎亚洲首富

- 衣服可闻声辨物?国际最新研发出特殊纤维织物能有效探测声音

- 呷哺呷哺口碑下滑让翻台率急降 为何一边关店一边开店?

- 截至目前北向资金净流入超50亿元

- 券商财富管理经历最艰难的春天,“近期销售任务几乎没完成过...

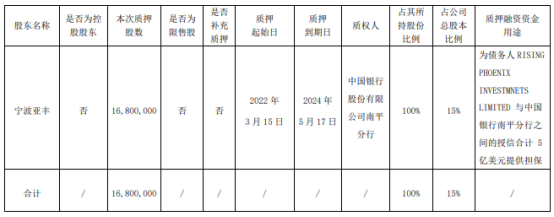

- 安德利:股东质押1680万股用于5亿美元提供担保

- 数字货币概念股震荡走强 御银股份直线拉升涨停

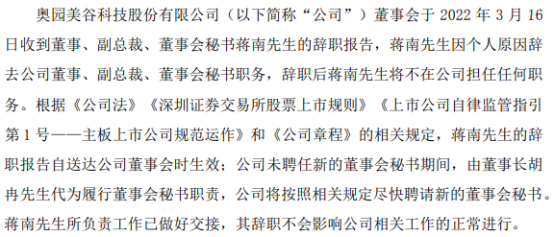

- 奥园美谷副总裁蒋南辞职 将不在公司担任任何职务

- 中粮糖业:公司副总经理于作江辞职

- “21融创03”盘中涨超23%

- 抢抓机遇 乘势而上 奋力推动“十个走在全市前列”——访市...

- 雅士利国际(01230)复牌回落逾8% 控股股东蒙牛考虑以每股1.2...

- 上证指数涨幅扩大至2%

- 中科院大气所团队:中国陆地生态系统存在巨大碳汇

- 蒙牛提出私有化意向 雅士利国际复牌后下挫近8%

- 央行3月17日开展800亿元逆回购操作

- 异种器官移植,离我们还有多远

- 强信心增后劲 助力中小企业数字化转型发展

- 哔哩哔哩-SW(09626)高开近15% 将争取自愿转换至在联交所主板...

- 智慧养老将成为养老业增长点

- 新秀丽(01910)高开近15% 扭亏为盈 2021年股东应占溢利1430万美元

- 特斯拉回应上海工厂停产两天传闻:积极配合政府防疫要求

- 游戏板块震荡走强 三七互娱涨停

- 东数西算概念股继续活跃

- 国网陇南供电公司积极开展“3.15”信息客服宣传活动

- 食品安全没有双重标准

- 敦煌:考核“指挥棒”激励干部担当作为

- A股高开,沪指站上3200点

营业执照公示信息

营业执照公示信息